კომპანია Tesla პიტერ დრაკერის 5 სასიკვდილო ბიზნეს ცოდვის მიხედვით – II

N2. გადავახდევინოთ ბაზარს მაქსიმალური ფასი

დრაკერს სჯეროდა, რომ ახალი პროდუქტის ან სერვისის ფასის დადგენის სწორი გზაა მისი დაუყოვნებელი ფასის დადგენა იმ ფასად, რომლის გაყიდვაც უნდა მოხდეს სამი წლის შემდეგ, როდესაც მისი ღირებულება შემცირდება. რა თქმა უნდა, ეს ნიშნავს, რომ პირველი რამდენიმე წლის განმავლობაში კომპანია არ მიიღებს დიდ მოგებას და შესაძლოა ზარალამდეც მიგვიყვანოს, თუმცა გრძელვადიან პერსპექტივაში გაცილებით რენტაბელურია კომპანიისთვის.

თუ სუპერფიციალურად ვიმსჯელებთ, ურგენტულად შეგვიძლია დავასკვნათ, რომ ტესლას ეს ცოდვა არ გააჩნია, რადგან ჩვენ ძალიან კარგად გვახსოვს ის პირველი 8 წელი, როცა ტესლა წაგებაზე მუშაობდა. თუმცა ვინმე შესაძლოა შემოგვედაოს და გვითხრას, რომ ჩვენ ამ წამს ვუშვებთ ლოგიკის იმ ფუნდამენტურ შეცდომას, რომელსაც ცრუ დილემას ან არასრული ინფორმაციის სიცრუეს ეძახიან და შესაბამისად არ ვითვალისწინებთ ჩვენს ხელთ არსებულ ყველა ფაქტს, რადგან საკმაოდ ნორმალურია ის,რომ შესაძლოა ტესლა საერთოდ სხვა მიზეზების გამო იყო წაგებაზე ამ წლების განმავლობაში. იმისთვის, რომ ამ კითხვებს პასუხები გავცეთ მოდით დავიწყოთ რეტროსპექტიული ანალიზი და მივიდეთ კონსექვენტამდე თუ რაში იყო რეალურად საქმე.

როგორც CNN გვეუბნება, Tesla მრავალი წლის განმავლობაში წამგებიანი იყო რამდენიმე განსხვავებული მიზეზის გამო. ერთ-ერთი მთავარი მიზეზი იყო მასშტაბური ელექტრო მანქანების (EVs) წარმოების მაღალი ღირებულება. როდესაც Tesla დაიწყო, ელექტრომობილები ჯერ კიდევ ახალი ტექნოლოგია იყო და ბატარეების, ელექტროძრავების და სხვა კომპონენტების ღირებულება გაცილებით მაღალი იყო, ვიდრე დღეს არის. Tesla-ს დიდი ინვესტიცია მოუხდა კვლევასა და განვითარებაში, რათა შეექმნა საიმედო და ეფექტური ელექტრომობილი, რომელიც კონკურენციას გაუწევდა ტრადიციულ ბენზინზე მომუშავე მანქანებს.

Tesla-ს მომგებიანობის ნაკლებობის კიდევ ერთი მიზეზი იყო მაღალი კაპიტალური ხარჯები, რომლებიც საჭირო იყო მათი წარმოების ინფრასტრუქტურის ასაშენებლად. Tesla-მ დიდი ინვესტიცია ჩადო თავისი საწარმოო ობიექტების, მათ შორის გიგაქარხნის მშენებლობაში, რამაც კომპანიის ხარჯები დაამატა.

გარდა ამისა, ტესლას ბიზნეს მოდელი გულისხმობდა მნიშვნელოვანი თანხის დახარჯვას მარკეტინგსა და რეკლამაში ცნობადობის ამაღლებისა და ბრენდის შესაქმნელად. ეს, ელექტრომობილების წარმოებისა და ინფრასტრუქტურის მაღალ ღირებულებასთან ერთად, ტესლასთვის საკმაოდ კომპლიკაციური სიტუაცია იყო. (Isidore, After years without turning a profit, Tesla is now poised to be a powerhouse, 2020)

როგორც ხედავთ საკითხი ზუსტად ისე გამოდგა რეტროსპექტიულ ანალიზში, რა ასუმპციას დავდეთ სუპერფიციალური მსჯელობისას, შესაბამისად ტესლას არც ეს ცოდვა არ ჩაუდენია.

მოდით ვნახოთ როგორ ამცირებდა ტესლა წლების განმავლობაში თავის ხარჯებს.

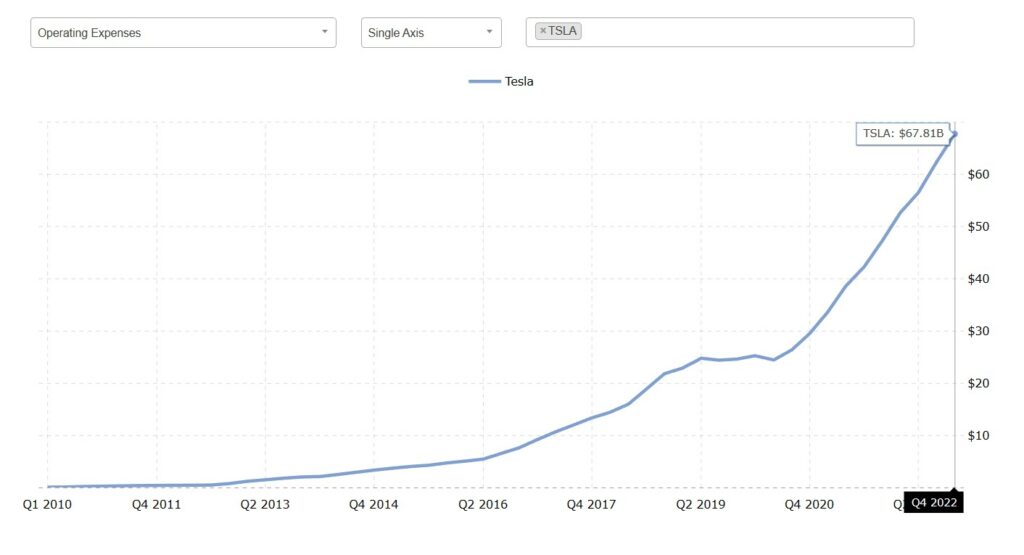

სურათი 3 Tesla Operation Expenses

თუ ამ სურათს შეხედავთ ალბათ იტყვით, რომ რეალურად ხარჯები არა შემცირებული არამედ გაზრდილია, თუმცა რეალურად ეს ასეც უნდა იყოს, რადგან სურათზე საოპერაციო ხარჯებია მოცემული, რომელიც წარმოების გარდა სხვა, მაგალითად მარკეტინგის ხარჯებსაც შეიცავს და რადგანაც კომპანია გაიზარდა გაიზარდა საბოლოო ჯამში მისი საოპერაციო ხარჯებიც.

მოდით ახლა უშუალოდ წარმოების ხარჯებს დავაკვირდეთ. საშუალოდ 2017 წლის მონაცემებით ერთი ტესლას მანქანის წარმოება 84 000 დოლარი ჯდებოდა, 2018 წლიდან მისი წარმოება 36 000 დოლარი გახდა და დღემდე ასე მოდის. ახლა კი მოდით დავაკვირდეთ ტესლას წმინდა მოგების დინამიკას წლების განმავლობაში.

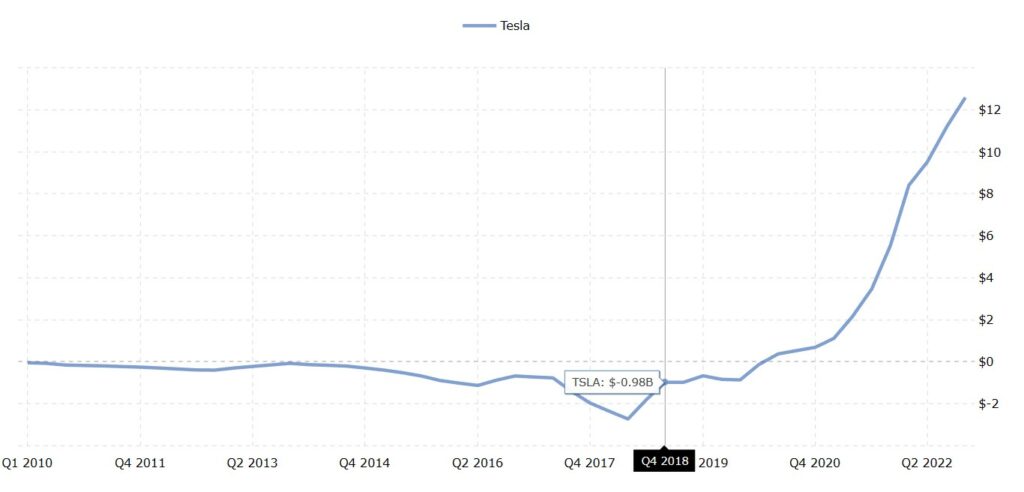

სურათი 4 Tesla Net Profit

თუ სურათს დავაკვირდებით ტესლამ სწორედ იმ წლიდან დაიწყო მოგების ზრდა, როცა ამდენად შეამცირა წარმოების ხარჯები. შესაბამისად ტესლამ გაითვალისწინა დრაკერის მოსაზრება და დღესდღეობით საკმაოდ რენტაბელურიც გამოდგა მისი პოლიტიკა.

N3. ხარჯებზე ორიენტირებული ფასწარმოქმნა

დრაკერის ბიზნეს „ცოდვა“ ხარჯზე ორიენტირებული ფასების გამოყენებისას გულისხმობს ფასების დაწესების პრაქტიკას მხოლოდ წარმოების ღირებულებაზე დაყრდნობით, მომხმარებლისთვის პროდუქტის ან მომსახურების ღირებულების ან ბაზრის კონკურენტული ლანდშაფტის გათვალისწინების გარეშე.

დრაკერი ამტკიცებდა, რომ ხარჯებზე ორიენტირებული ფასების გამოყენება შეცდომაა, რადგან ის უგულებელყოფს იმ ფაქტს, რომ მომხმარებლები მზად არიან გადაიხადონ წარმოების ღირებულებაზე მეტი. თუ ბიზნესი აწესებს ფასებს ძალიან დაბალზე მხოლოდ წარმოების დანახარჯებიდან გამომდინარე, შეიძლება გამოტოვოს პოტენციური მოგება, რომელიც შეიძლება წარმოიქმნას უფრო მაღალი ფასის დარიცხვით, რომელიც ასახავს იმ ღირებულებას, რომელსაც პროდუქტი ან მომსახურება აძლევს მომხმარებელს.

ახლა კი გავაანალიზოთ ეწეოდა ან ეწევა თუ არა ტესლა ხარჯებზე ორიენტირებულ ფასწარმოქმნის სტრატეგიას.

აქ ანალიზისთვის გამოვიყენებ აბდუქციურ ანალიზს.

აბდუქციური ანალიზი არის მსჯელობის პროცესი, რომელიც მოიცავს დაკვირვებების ან მტკიცებულებების მოცემული ნაკრების საუკეთესო ახსნას. აღსანიშნავია, რომ აბდუქციური ანალიზისთვის დაგვჭირდება ჰიპოთეზა. ჩემი ჰიპოთეზაა, რომ ტესლა იყენებს ფასეულობაზე დაფუძნებულ ფასწარმოქმნას. ეს ფასწარმოქმნა ფაქტობრივად ხარჯებზე დაფუძნებული ფასწარმოქმნის უკუპროპორციულია, რისი დამტკიცების შემთხვევაშიც ფაქტობრივად დამტკიცდება ის, რომ ტესლა არ იყენებს ხარჯებზე ორიენტირებულ ფასწარმოქმნას.

ახლა დავიწყოთ უშუალოდ სკრუპულოზური აბდუქციური ანალიზი:

დაკვირვება: ზემოთ უკვე ვნახეთ, რომ Tesla-ს ფასი, როგორც ჩანს, უფრო მაღალია, ვიდრე მისი კონკურენტების ფასები.

ახსნა: Tesla-ს უფრო მაღალი ფასების ერთ-ერთი შესაძლო ახსნა არის ის, რომ კომპანია იყენებს ფასეულობაზე დაფუძნებულ ფასების სტრატეგიას, რომელიც ადგენს ფასებს იმ ღირებულების საფუძველზე, რომელსაც პროდუქტი აძლევს მომხმარებელს.

პოსტულატი: რამდენიმე მტკიცებულება მიუთითებს იმაზე, რომ Tesla იყენებს ღირებულებაზე დაფუძნებულ ფასების სტრატეგიას. მათ შორის ესენია:

ა) სამიზნე ბაზარი: Tesla-ს სამიზნე ბაზარი შედგება ეკოლოგიურად შეგნებული მომხმარებლებისგან, რომლებიც მზად არიან გადაიხადონ პრემია მდგრადი და ინოვაციური პროდუქტისთვის. ეს მომხმარებლები სავარაუდოდ აფასებენ Tesla-ს ელექტრო მანქანების მახასიათებლებსა და უპირატესობებს, როგორიცაა ნულოვანი გამონაბოლქვი, მაღალი დონის პერფორმანსი, მოწინავე ტექნოლოგია და ხარისხიანი დიზაინი.

ბ) პროდუქტის მახასიათებლები: Tesla-ს ელექტრო მანქანებს აქვთ უნიკალური მახასიათებლები, რომლებიც განასხვავებს მათ ტრადიციული ბენზინზე მომუშავე მანქანებისგან, როგორიცაა უფრო გრძელი მანძილი, უფრო სწრაფი აჩქარება, ავტოპილოტის შესაძლებლობები და პროგრამული უზრუნველყოფის განახლებები. ეს ფუნქციები, სავარაუდოდ, უზრუნველყოფს უფრო მაღალ ღირებულებას მომხმარებლებისთვის და გაამართლებს უფრო მაღალ ფასს.

გ) კონკურენცია: ტესლას პირდაპირ კონკურენციას ჯერჯერობით ვერც ერთი ავტომწარმოებელი ვერ უწევს თავის EV ბაზარზე, გარდა როგორც ადრე ვახსენეთ ფორდისა. ეს საშუალებას აძლევს Tesla-ს დააწესოს უფრო მაღალი ფასები კონკურენტებთან შედარებით ისე, რომ სიმულტანურად მომხმარებლებიც არ დაკარგოს.

დ) მომხმარებელთა ქცევა: როგორც ჩანს, Tesla-ს მომხმარებლები მზად არიან გადაიხადონ შედარებით მაღალი ფასი Tesla-ს ელექტრო მანქანებში, რასაც მოწმობს დიდი მოთხოვნა Tesla-ს Model S, Model X და Model 3 მანქანებზე, მიუხედავად მათი შედარებით მაღალი ფასებისა.

დასკვნა: ზემოთ მოყვანილ დაკვირვებებზე, მტკიცებულებებზე და ახსნაზე დაყრდნობით, სავარაუდოა, რომ Tesla იყენებს ფასეულობაზე დაფუძნებულ ფასების სტრატეგიას. როგორც ჩანს, კომპანია მიზნად ისახავს მომხმარებელთა კონკრეტულ სეგმენტს, რომლებიც აფასებენ მდგრადობას, ინოვაციებს და ფუფუნებას და ადგენს ფასებს მისი ელექტრო მანქანების უნიკალურ მახასიათებლებზე და უპირატესობებზე დაყრდნობით. Tesla-ს უფრო მაღალ ფასებს ასევე მხარს უჭერს შეზღუდული კონკურენცია და მომხმარებელთა ძლიერი მოთხოვნა.

ალტერნატიული ახსნა: შესაძლებელია, რომ ტესლას უფრო მაღალი ფასი განპირობებულია სხვა ფაქტორებით, როგორიცაა წარმოების უფრო მაღალი ხარჯები, მასშტაბის დაბალი ეკონომია ან მაღალი მარჟა. თუმცა, ეს ალტერნატიული ახსნა ნაკლებად სავარაუდოა, რადგან ისინი სრულად არ ითვალისწინებენ დაკვირვებულ მტკიცებულებებს და არ შეესაბამება ტესლას ინოვაციებისა და მდგრადობის საერთო ბიზნეს სტრატეგიას.

თუ ტესლა იყენებს ფასეულობაზე დაფუძნებულ ფასწარმოქნის (ფასების) სტრატეგიას, მაშინ აქედან გამომდინარე მას არც დრაკერის მესამე ცოდვასთან აქვს რაიმე ტიპის კავშირი.